DCGK: Deutscher Corporate Governance Kodex Praxiskommentar

Netto: 7,71 €8,25€

inkl. MwSt. zzgl. Versand

Bearbeitungszeit: 3 Werktage

Sofort lieferbar (auf Lager)

1x Stück verfügbar

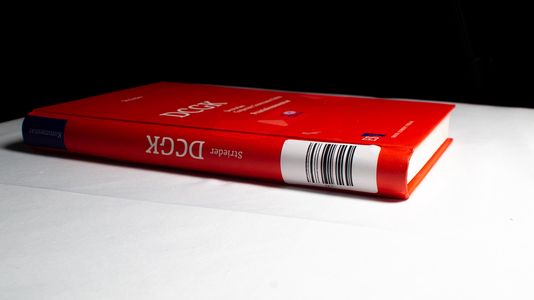

Artikelzustand Mangelware (nachgebunden):

- Stark gebrauchter Zustand / Mangelware

- Buchrücken fehlt und wurde nachgebunden per Maschine

- Seiten können fehlen, weil die Prüfung aller Seiten zu Zeit intensiv ist

- Cover Seiten können vom Text abgeschnitten sein

- Vereinzelte Seiten können lose sein

- Blattübergänge können unterschiede haben

- Es sind Jahrzehnte alte Bücher, nichts für z.B. Allergiker oder anspruchsvolle Kunden

FAQ zum Buch

Die Principal-Agent-Problematik beschreibt Konflikte zwischen den Interessen von Unternehmensführern (Agenten) und Eigentümern (Prinzipalen), die zu ineffizienten Entscheidungen führen können. In der Corporate Governance müssen Kontrollmechanismen und Anreize geschaffen werden, um diese Interessenkonflikte zu reduzieren und eine Zielkonformität zu gewährleisten. Solche Maßnahmen zielen darauf ab, die Nutzenmaximierung aller Stakeholder zu fördern, nicht nur die der Anteilseigner. Dieses FAQ wurde mit KI erstellt, basierend auf der Quelle: S. 19, ISBN 9783503090549

Die Unternehmensüberwachung erfolgt in Deutschland durch ein duales Führungssystem, bei dem die Geschäftsführung und die Überwachung getrennt sind. Der Aufsichtsrat überwacht die Geschäftsleitung und Tochterunternehmen, bildet jedoch aufgrund seiner Größe oft Ausschüsse zur Themenbearbeitung. Regelmäßige Berichte über die Arbeit der Ausschüsse sind zentral. Gesetze wie das KonTraG erleichtern die Überwachung börsennotierter Gesellschaften. Dieses FAQ wurde mit KI erstellt, basierend auf der Quelle: S. 20, ISBN 9783503090549

Der Börsenboom des letzten Jahrhunderts führte zu einer starken Bewertung von Aktiengesellschaften, was zu einem Massenanstieg von Initial Public Offerings und neuen Börsensegmenten wie dem Neuen Markt kam. Die Fokussierung auf Shareholder Value und die Vernachlässigung anderer Stakeholder begünstigten spekulative Blasen. Das Platzen der Börsenblase löste anschließend zahlreiche Unternehmensschieflagen aus, insbesondere bei Unternehmen des Neuen Marktes, die sich nicht aus ihrer Lage befreien konnten. Dieses FAQ wurde mit KI erstellt, basierend auf der Quelle: S. 31, ISBN 9783503090549

Die OECD-Prinzipien zur Corporate Governance betonen die Berücksichtigung der Interessen verschiedener Stakeholder neben den Aktionären. Sie umfassen fünf Hauptbereiche: Aktionärsrechte, Gleichbehandlung der Aktionäre, Rolle der Stakeholder, Offenlegung und Transparenz sowie Pflichten des Aufsichtsrats. Die Prinzipien wurden 1999 eingeführt und 2004 überarbeitet, wobei die Rechte der Aktionäre und die Verantwortung der Organmitglieder im Fokus standen. Sie gelten primär für börsennotierte Unternehmen, sollen aber auch andere Gesellschaften beeinflussen. Dieses FAQ wurde mit KI erstellt, basierend auf der Quelle: S. 35, ISBN 9783503090549

Die Hauptversammlung ist der Ort, an dem Aktionäre ihre Rechte, insbesondere das Stimmrecht, ausüben. Sie wird im DCGK als zentrales Gremium für die Entscheidungsfindung der Aktionäre hervorgehoben. Die Präambel des DCGK betont die Bedeutung der Aktionäre als Eigentümer, wobei die Hauptversammlung als zentrale Plattform für ihre Einflussnahme dient. Die gesetzlichen Regelungen sehen vor, dass Aktionäre ihre Rechte ausschließlich in der Hauptversammlung wahrnehmen können. Dieses FAQ wurde mit KI erstellt, basierend auf der Quelle: S. 63, ISBN 9783503090549

Der Vorstand ist verpflichtet, Insiderinformationen unverzüglich zu veröffentlichen, soweit er nicht von der Pflicht befreit ist. Kursrelevante Informationen müssen unverzüglich kommuniziert werden, nicht nur in Berichten oder Abschlüssen. Als kursrelevant gilt ein Sachverhalt, der den Kurs um mindestens 5 Prozent verändern kann. Die Ad-hoc-Publizität dient dazu, Insiderhandel aufgrund von Informationsasymmetrien zu verhindern. Dieses FAQ wurde mit KI erstellt, basierend auf der Quelle: S. 131, ISBN 9783503090549